國外輪胎行業形勢與展望

摘要:本文詳細介紹了國外輪胎行業的現狀,并對未來進行預測,對了解世界輪胎行業具有積極的作用。

2014年,國際貨幣基金組織(International Monetary Fund,IFM)三次向下調整了當年全球經濟增長率預測數據,年底最終以3.3%收關,比年初預測的3.6%下降了三個百分點。這反映出了一個嚴酷的事實:之前國際金融危機的影響仍然存在,全球經濟復蘇緩慢,不平衡和脆弱性表現突出。2015-2016年期間,全球經濟增長率預計可達到3.5%-3.7%。全球經濟增長可能在更長時間內仍然處于相對疲弱狀態,但不排除局部亮點的出現。

1全球耗膠首次跑贏預測,或預示新階段開啟

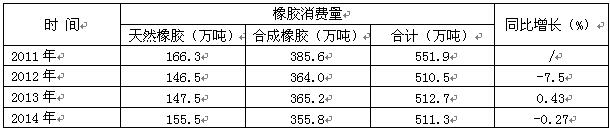

據國際橡膠研究組織(International Rubber Study Group,IRSG)統計,2014年全球橡膠消費總量為2891.6萬噸,其中天然橡膠1215.9萬噸,合成橡膠1675.7萬噸;全球橡膠生產總量為2875.3萬噸,其中天然橡膠1207萬噸,合成橡膠1668.3萬噸。通常橡膠消費量的近60%用于生產輪胎。最近七年全球橡膠消費情況如表1所示。

表1 2010-2016年全球橡膠消費情況

注:橡膠消費數據來源于IRSG統計資料,經過四舍五入處理;全球經濟增長數據來源于國際貨幣基金組織(International Monetary Fund,IFM)發布的World Economic Outlook報告。

從表1及圖1可見,2011-2013年期間,全球橡膠消費量在低于IRSG預測值的區間內運行,這與此期間全球經濟增長率同樣低于預期相吻合;2014年這種狀況獲得突破,說明世界橡膠制造業有望開啟新一輪上升周期。

圖1 2010-2016年全球橡膠消費趨勢

2 全球輪胎繼續保持寡占型態勢,向競爭型轉變缺乏基礎

目前,全球輪胎行業約有350家企業。前75家企業合計銷售額占全球輪胎銷售額的95%以上,前3家企業合計銷售額約占全球輪胎銷售額的40%,產業市場結構保持寡占型中偏下態勢(如表2和表3所示)。

表2 全球輪胎2005-2013年銷售額及前n家企業占比(n=3,75)

注:數據來源于美國克雷恩傳媒集團公司(Crain Communications Inc. )發布的《全球輪胎年度報告》。

根據美國經濟學家貝恩和日本通產省對產業集中度的劃分標準,將產業市場結構粗分為寡占型(CR8 ≥ 40)和競爭型(CR8<40%)兩類。其中,寡占型又細分為極高寡占型(CR8 ≥ 70%)和低集中寡占型(40% ≤ CR8<70%);競爭型又細分為低集中競爭型(20% ≤ CR8<40%)和分散競爭型(CR8<20%)。如表3所示。

表3 美國貝恩對市場結構進行的分類

第一集團(年銷售額超過150億美元)有三家企業,分別是日本普利司通公司、法國米其林集團公司、美國固特異輪胎橡膠公司(如表4所示)。該集團的主要特征為:⑴自2008年以來,其排序呈固化狀態,普利司通居第一,米其林、固特異分別排在第二、三位置上,表明在該集團內部處于相對穩定的產業格局;⑵該集團三家企業合計銷售額占全球輪胎銷售額的比例呈逐年下降趨勢,表明輪胎行業集中度已由寡占型偏強向偏弱緩慢轉變;⑶三家企業長期處于行業絕對領先地位,年度銷售額最少的固特異也超過170億美元,與第二集團企業拉開了很大的距離。

表4 全球輪胎第一集團2005-2013年銷售額

注:數據來源于美國克雷恩傳媒集團公司(Crain Communications Inc. )發布的《全球輪胎年度報告》。

第二集團(年銷售額100~20億美元)有14家企業,分別是德國大陸公司、意大利倍耐力公司、日本住友橡膠工業公司、橫濱橡膠公司、東洋輪胎橡膠公司、韓國錦湖輪胎公司、韓國輪胎公司、臺灣正新橡膠公司、新加坡佳通輪胎公司、中國杭州中策橡膠公司、三角集團公司、美國庫珀輪胎橡膠公司、印度MRF公司、阿波羅輪胎公司(如表5所示)。該集團的主要特征為:⑴前3家(大陸、倍耐力、住友橡膠)排序相對穩定,后9家排序呈活躍狀態,表明大多數企業正處于持續成長階段;⑵該集團14家企業合計銷售額占全球輪胎銷售額的比例呈逐年上升趨勢,表明其市場占有率及行業地位持續提升;2013年該集團14家企業合計銷售額超過680億美元,占全球輪胎銷售額的36%;⑶該集團14家企業合計銷售額由2004年只有第一集團三家企業的54.7%上升到2013年的97.2%,表明與第一集團相比,依然存在著巨大的差距,但隨著時間推移,這種差距正在逐步得到縮小。

表5 全球輪胎第二集團2005-2013年銷售額

注:數據來源于美國克雷恩傳媒集團公司(Crain Communications Inc. )發布的《全球輪胎年度報告》。

第三集團(年銷售額10~20億美元)有16家企業,分別是中國山東玲瓏橡膠公司、雙錢輪胎控股集團公司、山東恒豐公司、興源輪胎公司、風神股份公司、山東金宇公司、貴州輪胎公司、山東盛泰公司、臺灣建大輪胎公司、芬蘭諾基亞輪胎公司、美國帝坦國際公司、韓國下世紀公司、印尼佳通公司、俄羅斯Nizhnekamskshina公司、印度J.K輪胎工業公司、西亞特輪胎公司(如表6所示)。該集團的主要特征為:⑴排序波動很大,發展呈不平衡態勢,例如,山東玲瓏橡膠公司2004年排在全球第25名,2010年上升到第16名,2014年下降到第18名;興源輪胎公司2008年排在全球第33名,2011年上升到第25名,2013年繼續上升,到達第21名,2014年下降到第23名;印尼佳通公司2004年排在全球第21名,2009年下降到第28名,2014年繼續下降到第31名;美國帝坦國際公司2006年排在全球第46名,2011年上升到第36名,2014年繼續上升,到達第21名;⑵該集團16家企業合計銷售額約220億美元,占全球輪胎銷售額12%。

表6 全球輪胎第三集團2004-2013年銷售額

注:數據來源于美國克雷恩傳媒集團公司(Crain Communications Inc. )發布的《全球輪胎年度報告》。

第四集團(年銷售額10億美元以下)有300多家企業,合計銷售額約253億美元,占2013年全球輪胎銷售額的13.5%。該集團的主要特征為:企業規模較小,競爭力較弱。

綜上所述,基于第一集團對行業的高度壟斷,以及自身超強的競爭力,預計在未來5-8年間,全球輪胎工業仍將繼續保持現有寡占型產業格局;隨著集約化和大型化,其他企業與第一集團的差距將得到縮小,闖入第二集團的企業(尤其中國企業)將增多,但輪胎行業從寡占型進入競爭型態勢還有待夯實基礎。

3 美國市場筑底成功,進入微增長時代

據國際橡膠研究組織(IRSG)統計,2014年,北美橡膠消費總量為463.5萬噸(同比上升3.7%),其中天然橡膠170.4萬噸(同比增長2.5%),合成橡膠293.1萬噸(同比增長4.4%)。最近四年北美橡膠消費情況如表7所示。繼2013年北美橡膠消費量基本止跌之后,2014年保持向好,實現了近年來首次正增長。

表7 2011-2014年北美橡膠消費情況

注:數據來源于IRSG統計資料。

據美國橡膠制造商協會(Rubber Manufacturers Association,RMA)統計,2014年,美國輪胎出貨量為3.107億條,比2013年增加1370萬條,增長4.7%。其中,原配胎出貨量為5810萬條,替換胎出貨量為2.526億條。這是繼2013年扭轉了負增長之后,市場呈現出更喜人的復蘇,三個經濟指標(輪胎總出貨量、原配胎出貨量和替換胎出貨量)均大幅度地超過了2013年底RMA公布的預測值,而且原配胎表現尤為突出,說明新車市場銷售持續向好(如表8所示)。

據RMA預測,2015年美國輪胎出貨量只有極輕微增長,達到3.112億條。2010-2015年美國輪胎出貨情況如表8所示。產量(production)、出貨量(shipment)以及銷售量(off-take)的區別:產量是指一定時期內的生產總量;出貨量=產量-庫存=投入市場的產品數量,是廠商統計數據;銷售量是交到消費者手中的產品數量,是消費終端統計數據。三者的關系是產量≥出貨量≥銷售量。

表8 2010-2015年美國輪胎出貨情況

注:數據來源于RMA統計資料,經過四舍五入處理。

在美國原配胎市場,2014年,所有品種的出貨量均有可觀上升,其中乘用輪胎和中/重型載重輪胎表現尤為突出。乘用輪胎出貨量增長了11.2%,比2013年多480萬條,從而達到了4780萬條;中/重型公路載重輪胎以及寬基輪胎的出貨量增長了16.3%,比2013年多80萬條,達到了570萬條。輕卡輪胎出貨量為460萬條,比2013年增長2.2%,達到了460萬條。據RMA預測,2015年原配胎出貨量仍然保持全面增長勢頭,但增幅有所縮小(如表9所示)。

表9 2010-2015年美國原配胎出貨情況

注:數據來源于RMA統計資料,經過四舍五入處理。

在美國替換胎市場,2014年的表現可謂喜憂參半。乘用輪胎出貨量增長了3%(從2013年2.004億條增加到2.065億條),中/重型載重/公交輪胎/寬基輪胎的出貨量增長了9.4%(從2013年1590萬條增加到1740萬條);但輕卡輪胎出貨量減少了0.3%(從2013年2880萬條下降到2870萬條)。據RMA預測,2015年替換胎出貨量,除中/重型載重/公交輪胎/寬基輪胎可望提升2.3%外,其他品種輪胎(乘用輪胎和輕卡輪胎)均比2014年略有下降。2010-2015年美國替換胎出貨情況如表10所示。對2015年總體出貨量而言,原配胎的增長將被替換胎的減少所抵消。

表10 2010-2015年美國替換胎出貨情況

注:數據來源于RMA統計資料,經過四舍五入處理。

2014年,替換胎對輪胎出貨量的貢獻率為81%,比2013年下降2個百分點。2010-2014年美國市場替換胎在輪胎出貨量中占比如表11所示。

表11 2010-2014年美國市場替換胎對輪胎出貨量的貢獻率情況

注:數據來源于RMA統計資料,經過四舍五入處理。

據美國橡膠制造商協會(RMA)統計,2014年會員企業共出口輪胎3300萬條,同比增長6.8%。其中,乘用輪胎和輕卡輪胎出口量增長了7.7%(從2013年2840萬條增加到3060萬條),但中/重型及寬基載重輪胎出口卻下降了5.9%,只有240萬條。2011-2014年美國輪胎出口情況如表12所示。

表12 2011-2014年美國輪胎出口量變化情況

注:數據來源于RMA統計資料,經過四舍五入處理。

2014年,RMA會員產量增長了3.4%,達到1.616億條,與2013年負增長形成了鮮明的對比。其中,乘用輪胎增長1.7%,輕卡輪胎增長10.7%,載重輪胎增長4.9%。2011-2014年美國輪胎產量變化情況如表13所示。

表13 2011-2014年美國輪胎生產量變化情況

注:數據來源于RMA統計資料,經過四舍五入處理。

美國本土生產的輪胎只占美國總需求量的51%-52%,因此,每年需要從國外進口占總需求量48%-49%的輪胎。據美國商務部(U.S. Department of Commerce)統計,2014年,輪胎進口增長了近6.3%,值得注意的是,所有品種均實現了正增長。其中,乘用輪胎進口增長4.7%,輕卡輪胎增長5.6%,載重輪胎增長29.1%。2011-2014年美國輪胎進口量變化情況如表14所示。

表14 2011-2014年美國輪胎進口量變化情況

注:數據來源于美國商務部統計資料,經過四舍五入處理。

在美國替換胎市場,三類品牌出貨量占比如表15所示。廠商主線品牌輪胎出貨量占比呈下降趨勢,乘用胎和輕卡胎均由2013年84%下降到81%和82%。私人品牌是指輪胎批發/零售企業開發、創造、使用在本企業所銷售的輪胎上的品牌。

表15 2011-2014年美國市場替換胎品牌構成

注:數據來源于RMA統計資料。

獨立輪胎經銷商產品,其乘用輪胎出貨量占該類輪胎總出貨量的比例為67%,比2013年增長2個百分點;輕卡輪胎出貨量占該類輪胎總出貨量的比例與2013年持平,仍然是80%。2011-2014年美國市場獨立輪胎經銷商出貨量占比情況如表16所示。

表16 2011-2014年美國市場獨立輪胎經銷商出貨量占比

注:數據來源于RMA統計資料,經過四舍五入處理。

4 歐洲市場止跌企穩,呈現逐漸向好態勢

據國際橡膠研究組織(IRSG)統計,2014年,歐洲橡膠消費總量為511.3萬噸,其中天然橡膠155.5萬噸,合成橡膠355.8萬噸,比2013年略有減少,歸根結底是向上動能仍然不足(如表17所示)。

表17 2011-2014年歐洲橡膠消費情況

注:數據來源于IRSG統計資料。

據歐洲輪胎與橡膠制造商協會(European Tyre & Rubber Manufacturers’ Association,ETRMA)統計,2014年,歐洲替換胎市場銷售量為2.16億條,超出之前預計的2.12億條;除農用輪胎有所下滑(-2%)之外,其他品類輪胎均有所增長。說明歐洲市場在經歷了2012年全面大跌(-13%),2013年基本扭轉頹勢(-0.5%)之后,2014年已開始逐步向好。2011-2014年歐洲市場替換胎銷售情況如表18所示。消費類輪胎是指由最終消費者購買并用于個人消費的輪胎,如轎車輪胎、家用皮卡(Pick-up)輪胎等。

表18 2011-2014年歐洲市場替換胎銷售情況

注:數據來源于ETRMA統計資料,經過四舍五入處理。

據ETRMA公布的2015年第一季度統計報告,相對于2014年的開門紅,今年的市場銷售不太理想。除兩輪車胎銷量增長較大(9.2%)之外,消費類輪胎銷量增長2%,農用輪胎和載重輪胎則分別下滑9.2%和0.7%(如表19所示)。

表19 2015年第一季度歐洲市場替換胎銷售業績

注:數據來源于ETRMA統計資料,經過四舍五入處理。

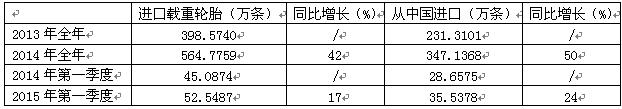

2014年歐盟進口載重輪胎564.7759萬條,比2013年增長41.7%;其中從中國進口347.1368萬條,占61.5%,比2013年增長50.1%。2015年第一季度歐盟進口載重輪胎52.5487萬條,比2014年同期增長16.5%;其中從中國進口35.5378萬條,占67.6%,比2014年同期增長24%(如表20所示)。

表20 2013-2015年第一季度歐盟進口載重輪胎情況

注:數據來源于ETRMA統計資料,經過四舍五入處理。

5 印度市場井噴不再,子午胎成新增長點

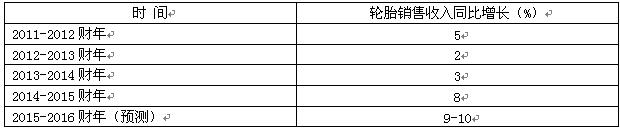

據印度信用等級評估機構ICRA(ICRA Limited)報告,印度輪胎工業在經歷了長達十年(2001-2011年)的“井噴式”發展(年平均增長率18%)之后,近年來已步入平穩發展階段。2014–2015財年,全行業輪胎銷售收入增長8% ,達到4930億盧比;其中,原配輪胎市場增長6%,替換輪胎市場增長7%。預計2015–2016財年,輪胎銷售收入將會有9%-10%的增長(如表21所示)。

表21 2011-2016年印度輪胎銷售收入變化

注:數據來源于ICRA統計資料。

印度財年(Financial Year):財經年度,時間為上年4月至次年3月。如2014-2015財年是從2014年4月1日到2015年3月31日。

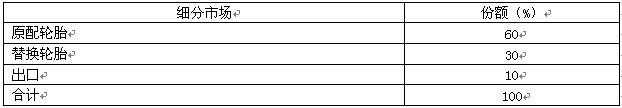

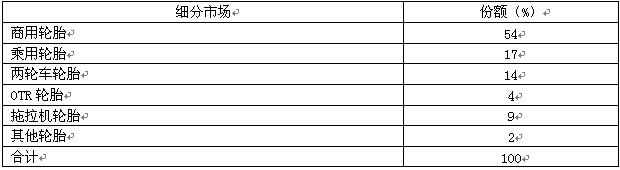

據ICRA統計,2014-2015財年,印度本土生產的輪胎按細分市場統計,其中60%進入原配件市場,30%進入替換件市場,10%供出口(如表22所示);按產品品類統計,其中商用輪胎占54%,乘用輪胎占17%,兩輪車輪胎占14%,OTR輪胎占4%,拖拉機輪胎占9%,其他輪胎占2%(如表22所示)。上述統計均以輪胎重量為基礎。

表22 2014-2015財年按細分市場統計的印度輪胎流向

注:數據來源于ICRA統計資料。

表23 2014-2015財年按產品品類統計的印度輪胎構成

注:數據來源于ICRA統計資料。

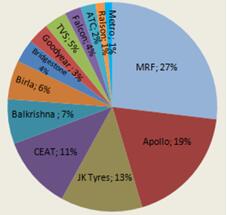

2014-2015財年,印度本土輪胎制造商在國內原件配市場的份額如圖2所示。其中,MRT公司、阿波羅輪胎公司(Apollo)、J.K.輪胎公司、西亞特(CEAT)輪胎公司共4家企業占據了該市場的主要份額(70%),剩下的30%分別由Balkrishna工業有限公司(BKT)、Birla輪胎公司、TVS Srickara公司、Falcon輪胎公司、日本普利司通公司、美國固特異橡膠輪胎公司、ATC公司、Metro輪胎公司和Ralson公司共9家企業分享。

圖2 2014-2015財年印度輪胎制造商市場份額構成

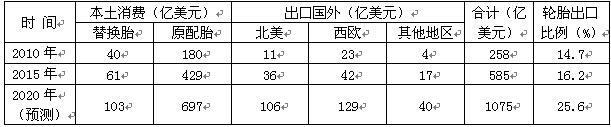

據印度汽車零部件制造商協會(Automotive Component Manufacturers Association of India,ACMA)統計,印度生產的輪胎目前超過80%供本土使用,其余出口,但輪胎出口比例呈逐年增長趨勢(如表24所示)。

表24 2010-2020年印度輪胎銷售狀況

注:數據來源于ACMA報告。

據ICRA報告,目前印度市場已經出現如下新的驅動力量:⑴本土市場對機動車需求旺盛;⑵原配輪胎市場對子午線輪胎的需求日益增大;⑶替換輪胎市場保持穩步增長;⑷區域性消費分化的出現。基于此,2015-2016年印度輪胎行業形勢樂觀。